Κυριακή, 17 Οκτωβρίου, 2021

Τι ετοιμάζουν οι 4 μεγάλοι του κλάδου – Το κλείσιμο και ο εκσυγχρονισμός καταστημάτων και ΑΤΜ, οι νέες υπηρεσίες στα ψηφιακά κανάλια και ο ρόλος των βιντεοκλήσεων

«Την τράπεζα του 2025» ετοιμάζουν οι διοικήσεις των συστημικών ομίλων, στο πλαίσιο του εν εξελίξει ευρύτερου μετασχηματισμού τους.

Πρόκειται για σχήματα με μικρότερο, αλλά πλήρως αναβαθμισμένο δίκτυο καταστημάτων, προσαρμοσμένων στη λογική του self-service για τις καθημερινές συναλλαγές και με λιγότερο, αλλά πιο εξειδικευμένο προσωπικό για την προώθηση μακροχρόνιων και σύνθετων προϊόντων.

Παράλληλα, δημιουργούνται νέα ψηφιακά κανάλια για την παροχή υπηρεσιών συμβουλευτικής, ενώ όλη η παραγωγή τουλάχιστον των απλών τραπεζικών προγραμμάτων μεταφέρεται αποκλειστικά στον κόσμο του online banking.

Οπως λέει τραπεζικό στέλεχος με ειδικότητα στα ηλεκτρονικά μέσα, θέλοντας να υπογραμμίσει τις μεγάλες αλλαγές που έρχονται, «ο τρόπος εξυπηρέτησης του πελατολογίου μας σε δύο χρόνια από σήμερα δεν θα θυμίζει τις υπηρεσίες του 2021».

Eπαφές εξ αποστάσεως

Σημειώνει δε ότι η εφαρμογή του σχεδίου αυτού έχει επιταχυνθεί σημαντικά από την τελευταία τριετία και ειδικά μετά το ξέσπασμα της πανδημίας που κατέστησε απαραίτητες τις εξ αποστάσεως επαφές και τις ηλεκτρονικές συναλλαγές.

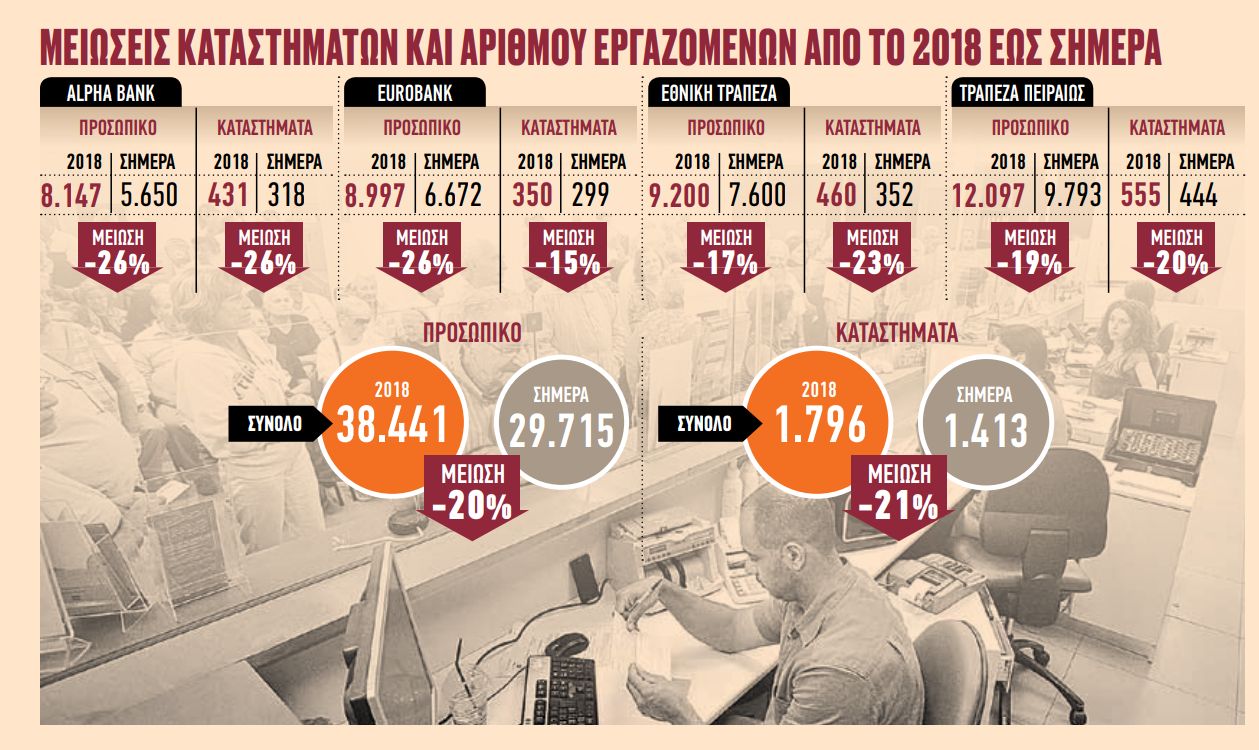

Πέραν της ενίσχυσης των πωλήσεων μέσω των νέων υπηρεσιών, το εφαρμοζόμενο πλάνο συμβάλλει καθοριστικά και στην επιχειρούμενη μείωση του κόστους λειτουργίας, η οποία αποτελεί αναγκαία συνθήκη για τη βιωσιμότητα των τραπεζών. Είναι χαρακτηριστικό ότι από το τέλος του 2018 έχει κλείσει το 20% των υποκαταστημάτων, ενώ έχει αποχωρήσει το 1/5 των εργαζομένων.

Προς νέο μοντέλο εσόδων

Αναλυτικότερα, στο πλαίσιο επίτευξης του στόχου για την ενίσχυση της αποδοτικότητας των πιστωτικών ιδρυμάτων, βρίσκονται σε εξέλιξη ή προγραμματίζονται μία σειρά από δράσεις, μεταξύ των οποίων περιλαμβάνονται και οι εξής:

- l Αναμόρφωση δικτύου: Γίνονται συνεχείς ανακαινίσεις παλαιών καταστημάτων, στα οποία το γκισέ υποβαθμίζεται.

Για απλές συναλλαγές οι ενδιαφερόμενοι εξυπηρετούνται από εσωτερικά ΑΤΜ, Κέντρα Αυτόματων Συναλλαγών, ακόμη και μέσω υπολογιστών που χρησιμοποιούνται για την είσοδο στο e-banking. Με τον τρόπο αυτόν δίνεται και η δυνατότητα εκπαίδευσης στις ηλεκτρονικές υπηρεσίες από εξειδικευμένο στέλεχος του κάθε καταστήματος.

Από την άλλη, οι επισκέψεις στους συμβούλους κάθε μονάδας γίνονται με ραντεβού. Πρόκειται για ένα σύστημα που καθιερώθηκε μετά το ξέσπασμα της πανδημίας και πλέον έχει μονιμοποιηθεί.

- Εκσυγχρονισμός ΑΤΜ: Μετά την παροχή της δυνατότητας άμεσης πίστωσης μετρητών που κατατίθενται σε ΑΤΜ, σειρά έχουν πάρει άλλου τύπου αναβαθμίσεις.

Η Eurobank, για παράδειγμα, δίνει τη δυνατότητα εισόδου στο αρχικό μενού χωρίς να είναι απαραίτητη η εισαγωγή της κάρτας στην ειδική υποδοχή. Ο πελάτης πλησιάζει την κάρτα ή ακόμη και το κινητό σε ένα συγκεκριμένο σημείο και ανέπαφα το ΑΤΜ τον αναγνωρίζει.

Το επόμενο μεγάλο στοίχημα αφορά την ολοκλήρωση συναλλαγών χωρίς καμία πληκτρολόγηση. Ο πελάτης θα εισέρχεται στην εφαρμογή mobile banking, όπου θα προετοιμάζει τη συναλλαγή του. Ανάληψη, κατάθεση, πληρωμή ή οποιαδήποτε άλλη διαθέσιμη υπηρεσία.

Ακολούθως, θα εμφανίζεται ένα QR code στην οθόνη της συσκευής του, το οποίο θα έχει ισχύ για ένα ορισμένο χρονικό διάστημα. Στο τελικό βήμα ο πελάτης θα σκανάρει το QR code στο ΑΤΜ, το οποίο θα αναγνωρίζεται από το μηχάνημα και αυτόματα θα εκτελείται η συναλλαγή που έχει προετοιμάσει.

- Μετεκπαίδευση προσωπικού: Η στροφή προς το online banking καθιστά απαραίτητη την αξιοποίηση των εργαζομένων, κυρίως νεότερων ηλικιών, οι οποίοι μετεκπαιδεύονται για την προσαρμογή τους στις σύγχρονες τάσεις της αγοράς.

Με τον τρόπο αυτόν στελεχώνονται κατάλληλα τα νέα τμήματα που δημιουργούνται. Χαρακτηριστικό παράδειγμα αποτελεί το video banking, μέσω του οποίου μπορεί να εξυπηρετηθεί ένα μεγάλο ποσοστών των πελατών κάθε τράπεζας.

Εκεί παρέχεται ενημέρωση για προϊόντα και υπηρεσίες, όπως γίνεται και σε ένα κατάστημα, ενώ σε ορισμένες περιπτώσεις είναι δυνατή η υποβολή εξ αποστάσεως αιτήσεων.

- Αναβάθμιση e-καναλιών: Στόχος των τραπεζών είναι τα επόμενα δύο χρόνια να μη χρειάζεται επίσκεψη σε καταστήματα ούτε για υπογραφές.

Αυτό θα καταστεί εφικτό μέσω της ψηφιακής ταυτοποίησης των πελατών. Οι επαφές θα γίνονται μέσω βιντεοκλήσεων και όλη η γραφειοκρατία που συνοδεύει μια σύμβαση θα ολοκληρώνεται online. Επιπλέον, ακόμη και τα κέντρα εξυπηρέτησης πελατών των πιστωτικών ιδρυμάτων θα χρησιμοποιούν το βίντεο.

Σύμφωνα με ασφαλείς πληροφορίες, ήδη ένας συστημικός όμιλος ετοιμάζει νέα πλατφόρμα που θα επιτρέπει σε πελάτες και μη, να επικοινωνούν με το τμήμα εξυπηρέτησης μέσω βιντεοκλήσης, χωρίς να είναι απαραίτητη ούτε η είσοδος στο e-banking. Θα μετατραπούν δηλαδή τα call centers σε video centers.

Ερχεται το phygital banking

Το phygital banking έχει μπει ήδη στη ζωή μας και θα εξελιχθεί ακόμη περισσότερο τα επόμενα χρόνια. Πρόκειται για μια σειρά «ταξιδιών εξυπηρέτησης» των πελατών που ξεκινούν από τον φυσικό κόσμο και ολοκληρώνονται ψηφιακά, ή αντιστρόφως. Ξεκινούν δηλαδή από τον ψηφιακό κόσμο και ολοκληρώνονται με τη συνδρομή εξειδικευμένου τραπεζικού συμβούλου. Σε όλες αυτές τις περιπτώσεις συνδυάζονται αρμονικά ψηφιακές τεχνολογίες, τεχνολογίες video και officers της τράπεζας, για την παροχή μιας ολοκληρωμένης εμπειρίας. Ετσι, οι πελάτες μπορούν εύκολα να αποκτούν υπηρεσίες και προϊόντα, με την κατάλληλη καθοδήγηση από τα στελέχη της τράπεζας συνεργασίας τους, απολαμβάνοντας το ταξίδι από την πρώτη έως την τελευταία στιγμή.

Συνεχίζονται οι δράσεις αποχώρησης εργαζομένων

Νέες δράσεις για τη μείωση του προσωπικού τους προγραμματίζουν οι τράπεζες, καθώς, απαιτείται περαιτέρω εξοικονόμηση κόστους για τη στήριξη της κερδοφορίας τους και την υποστήριξη του νέου μοντέλου παραγωγής εσόδων.

Πρόκειται για κινήσεις που εντάσσονται στο πλάνο μετασχηματισμού τους, το οποίο δίνει έμφαση στη διά ζώσης ή μέσω βιντεοκλήσεων παροχή συμβουλευτικών υπηρεσιών για πιο σύνθετα δανειακά προγράμματα και για επενδύσεις, με ταυτόχρονη προώθηση απλών προϊόντων στα online κανάλια. Στο πλαίσιο αυτό, βρίσκεται σε εξέλιξη η αναδιοργάνωση του δικτύου των καταστημάτων, η λειτουργία νέου τύπου μονάδων με σαφή τεχνολογικό προσανατολισμό, η μετεκπαίδευση των εργαζομένων, όπου αυτό κρίνεται απαραίτητο και η συνέχιση των αποχωρήσεων προσωπικού, μέσω οικειοθελών δράσεων, συνταξιοδοτήσεων και μεταφοράς προσωπικού σε τρίτες εταιρείες.

Περισσότεροι από 8.700 εργαζόμενοι έχουν αποχωρήσει μέσα σε 2,5 χρόνια από Alpha Bank, Eurobank, Εθνική και Πειραιώς . Μετά το τελευταίο πρόγραμμα εθελουσίας εξόδου της Alpha Bank, έχει σπάσει και το όριο των 30.000 τραπεζοϋπαλλήλων στους τέσσερις συστημικούς ομίλους.

Τα νέα προγράμματα είναι πιο στοχευμένα, ενώ μειωμένα είναι και τα μπόνους. Στόχος είναι να αποχωρήσουν εργαζόμενοι μεγαλύτερης ηλικίας που βρίσκονται κοντά στη θεμελίωση δικαιώματος συνταξιοδότησης ή το έχουν κατοχυρώσει. Οι επιδόσεις στο μέτωπο των αποχωρήσεων έχουν άμεση αντανάκλαση στο μισθολογικό κόστος, το οποίο παρουσιάζει συνεχή μείωση. Συγκεκριμένα, με βάση τα τελευταία στοιχεία των τραπεζών, έχουν καταγραφεί οι ακόλουθες ετήσιες μεταβολές στις δαπάνες προσωπικού το 2020 και το α΄ εξάμηνο του 2021:

Alpha Bank: Μείωση 5% και 0,70% αντίστοιχα.

Eurobank: Μείωση 11,80% και 7,50% αντίστοιχα.

Εθνική Τράπεζα: Μείωση 8,20% και 15,20% αντίστοιχα.

Τράπεζα Πειραιώς: Μείωση 10% και 9% αντίστοιχα.

TO BHMA

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου